逆イールドとは?不況開始のサイン?

今平成31年4月。平成最後の付きですが、アメリカ国債市場で直近2回目の逆イールド現象が発生しています。1度目は2018年12月に3年もの国債と5年もの国債の価格が逆転しました。そして2019年4月には10年もの国債と3ヶ月国債の価格が逆転しました。

この逆イールドは景気後退のサインと言われており、逆イールドが発生した際は一時株式市場にも動揺があったようですが、現在は平静を取り戻しているようです。

この、逆イールドとはなんなのか?またこれについて紹介します。

逆イールドとは?

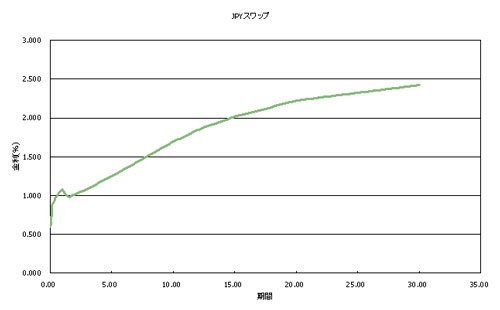

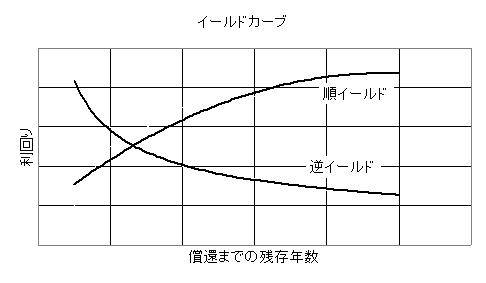

逆イールドの前に、イールドカーブについて説明します。イールドカーブとは国債の価格を横軸時間、縦軸年利にとって表したグラフのことです。

通常、イールドカーブは右上がりの曲線を描きます。これは残り期限の短い国債は利率が低く、残り期限の長い国債は利率が高いことを意味しています。長く預けて置くほうが利率が高いのは当たり前です。

しかし、逆イールドはこの曲線が右上がりではなく右下がりになってしまう現象です。

これは残り期限の短い国債が高値で取引されて、残り期限の長い国債がそれよりも安くなる現象です。長くお金を預けておいて年利が短期のものよりも低いなんて、市場原理と矛盾しています。しかし、ある条件では起こり得る現象です。

逆イールドの意味とは?

国債の価格はその国の政策金利に影響を受けます。これは国債の利回りに比べて現金の金利の方が大きければ、誰も国債を買う人がいなくなるからです。

世界が注目しているのはアメリカの逆イールド現象ですが、アメリカの政策金利は連邦準備精度理事会(FRB)が決めています。

ここまでFRBは景気回復が続いていると考え、政策金利を増やしてきました。しかし2018年の12月頃から考えを変え、政策金利を上げる決定を見送っています。

これはFRBが今後、景気後退期に入ると考えているためです。景気後退が起こると経済が失速します。その時に金利を上げて世の中からお金を吸い上げると景気にさらにブレーキをかけてしまいます。

債権市場ではこれからFRBが政策金利を下げ、そのために債権の価格は低下しすると考えられています。市場関係者がこのように目論んでいるために、長期の国債が買われず、短期の国債に買いが集まって、短期国債の価格が上昇しているのです。

逆イールドの後はどうなる?

過去の株式市場で逆イールド現象は9回発生しています。いずれの場合も、市場は最高値をつけてその後景気後退期に突入しています。

しかし、注目しておく必要があるのは逆イールドが発生した後に、市場が最高値を取るまでに1年から1.5年かかっているという点です。

絶対降り遅れてはいけないのですが、逆イールド現象が起こってすぐに市場から手を引くと1番大きな山を取り逃がしてしまいます。

ここから1年から1.5年続く最後の上げ相場が重要と言うことです。

まとめ

今回の記事ではイールドカーブの向きが逆転する現象「逆イールド」について説明しました。逆イールドは不況の始まりを示唆していますが、世間で言われているように、直ちに不況に突入するようなものでははありません。

むしろ過去のデータから見ると逆イールド現象が起こった後、不況に突入する前に、市場は最高値をつける場合がほとんどです。

最後で最大の上げ相場のチャンスを逃さないように相場を注視して行く必要があります。